Az egyéni vállalkozás indítása a legkisebb költséggel járó vállalkozási forma, de felmerülnek rendszeres havi költségek (pl. KATA vagy átalányadó, esetleg könyvelő díja, számlázó program használata) és éves költségek is (pl. iparűzési adó, kamarai tagság díja). Elsőre bonyolultnak tűnhet az ezzel járó adminisztráció, de hidd el, a hazai gyakorlatban ez az egyik legegyszerűbb vállalkozási forma.

A Proactive Bookkeeping segítségével most lépésről lépésre bemutatjuk, hogyan indulhatsz el a vállalkozók rögös, de számos izgalmas lehetőséget tartogató útján! Ha mégis elakadnál, jelentkezhetsz hozzájuk egy ingyenes konzultációra!

0. LEPES: ALAPADATOK ÉS ADÓZÁSI FORMA KIVÁLASZTÁSA

Egyéni vállalkozóként a vállalkozásod te magad vagy, a hivatalos dokumentumokban is használt neved lesz a vállalkozásod neve is, egy E.V (egyéni vállalkozó) kiegészítéssel a végén.

- Szükség lesz még egy címre (pl. az állandó lakcímedre), amire a vállalkozásod telephelyét bejegyezheted.

- Ezután pedig ki kell választanod az elképzelésednek és tevékenységednek megfelelő szakmakódot. Vannak engedélyköteles szakmakódok is, melyekhez szakirányú diploma szükséges, ezt mindenképp ellenőrizd a kiválasztás során (itt tudod megnézni).

- Ezt követően nem marad más hátra, mint kiválasztani az adózási módot az egyéni vállalkozásodhoz. A freelancerek körében a legelterjedtebb adózási forma az átalányadózás, – azok körében, akik csak magánszemélyek részére szolgáltatnak a 2022. szeptember 1-jétől hatályos új KATA (kisadózók tételes adója) is népszerű választás.

- Az egyéni vállalkozás indítása során a fenti adózási módok mellé érdemes az ÁFA (általános forgalmi adó) szempontjából alanyi adómentességet (AAM) választanod.

- Az egyéni vállalkozóként elérhető lehetőségekről a NAV oldalán bővebben is tájékozódhatsz.

- Nem árt, ha tisztában vagy az egyéni vállalkozás jellemző költségeivel is, ehhez a Vállalkozás indítás kisokos 2023 című cikkünkben találsz egy hasznos listát!

Most pedig következzenek a legfontosabb teendők rövidített, lényegretörő formában. (Ha hivatalos forrásra is szükséged van, a NAV oldalán minden információt megtalálsz.)

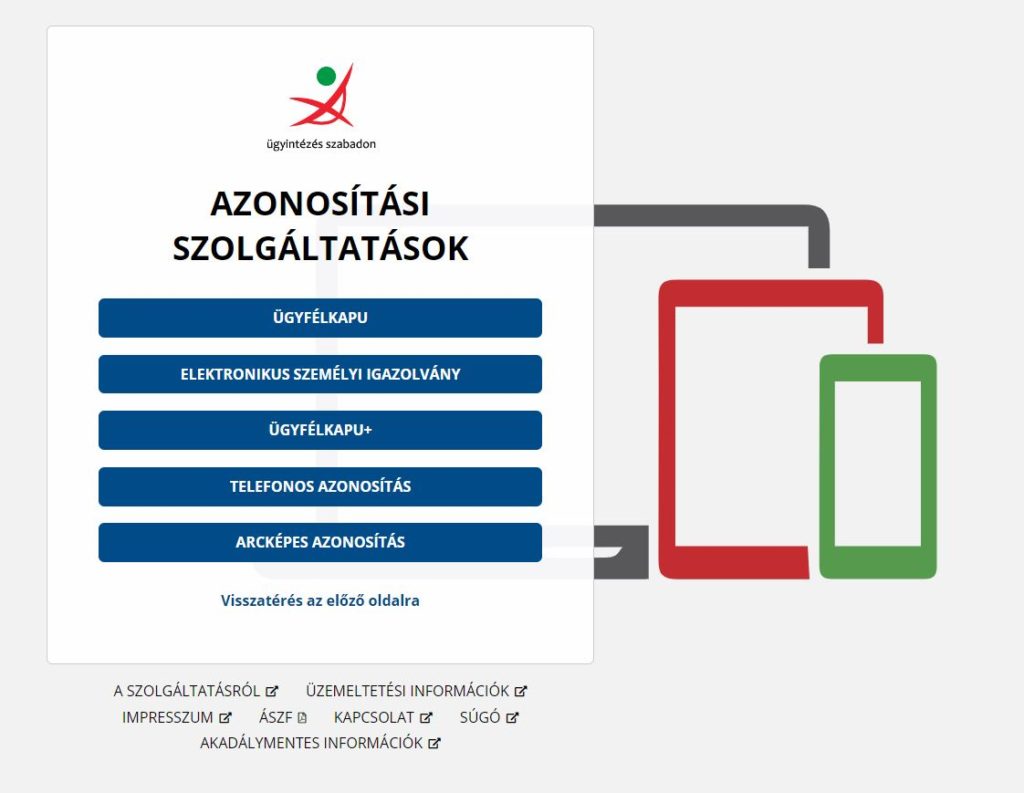

1. LÉPÉS: ÜGYFÉLKAPU REGISZTRÁCIÓ

Ha még nincs Ügyfélkapud, az ügyfélkapu regisztrációra időpontot ezen a linken keresztül tudsz foglalni.

2. LÉPÉS: EGYÉNI VÁLLALKOZÁS INDÍTÁS BEJELENTÉSE

Miután megvan az ügyfélkapud, a Webes Ügysegéden keresztül tudod bejelenteni a vállalkozásodat. Ennek az elérhetőségét itt találod.

(Ha belépsz, nem kell megijedni, meglátod, még Tájékoztató és Webchat lehetőség is van!)

Az ügysegéden belül válasszuk az egyéni vállalkozást.

A bejelentés során a következőket kell megadni:

- A vállalkozás székhelye:

A székhely lehet a lakcímünk, de ha nem a saját tulajdonunkban van a székhelyként használt ingatlan, akkor szükség van a székhelyhasználat jogcímét igazoló okiratra. Ez egy olyan nyomtatvány, amivel a tulajdonos hozzájárul, hogy a vállalkozás az ingatlanjába legyen bejelentve. Székhelyhasználat Jogcímét Igazoló Okirat ezen a linken érhető el.

A székhelynek fontos szerepe van, mivel ide érkeznek a hivatalos dokumentumok és értesítések. Ha nem akarsz, vagy nem tudsz bejelentkezni a lakhelyedre, és nincs tipped, hogy hol legyen a székehelyed, akkor érdemes lehet a székhelyszolgáltatás igénybevételét is megfontolnod. A NAV által elfogadott székhelyszolgáltatók listáját itt találod meg.

- A vállalkozás tevékenységi köre:

Fontos tudni, hogy nem fogsz büntetést kapni azért, mert rossz tevékenységi kört választasz (kivéve, ha engedélyköteles tevékenységről van szó), és sok tevékenységi kört “nagyjából” kell kiválasztani, mert nincs mindenre szakmakód.

Tipp: Ezen a linken hivatalosan lekérdezheted bármelyik vállalkozás nyilvános adatait, ha tudod az adószámát, ezzel ötletet is meríthetsz a sajátodhoz!

- ÁFA-mentesség:

Egyéni vállalkozás indítása során választhatsz alanyi adómentességet (AAM). Kezdő vállalkozásként ez kifejezetten előnyös, hiszen 12 millió forint éves árbevételig nem merül fel ÁFA fizetési és bevallási kötelezettség.

(Ehhez a listából az “alanyi adómentességet választok” lehetőséget kell választanod.)

Az alanyi adómentességről az Áfa törvény rendelkezik.

- A kisadózó vállalkozások tételes adójával (KATA) kapcsolatos nyilatkozatok:

Ennél a pontnál van lehetőséged a vállalkozásodat bejelenteni a kisadózó vállalkozások tételes adója alá. Az új-KATA jóval szűkebb réteg számára elérhető, így csak olyan főállású vállalkozók választhatják, akik kizárólag magánszemélyek részére számláznak.

- A munkavégzés jellege:

Itt kell megadnod, hogy a vállalkozásod főállásban vagy mellékállásban végzed. Ha van bejelentett munkahelyed, ahol heti 36 óránál többet dolgozol, vagy nappali tagozatos diák/hallgató vagy, akkor mellékállású vállalkozónak minősülsz, egyébként főállásúnak.

Ha a fenti lépéseket megcsináltad akkor a kérelmed elfogadása után (ami az adott napon belül megtörténik, sőt többségében perceken belül) tájékoztató e-mailben meg fogod kapni az egyéni vállalkozásod adószámát.

Ha megvan az adószámod, jönnek a következő lépések.

3. LÉPÉS: EGYÉNI VÁLLALKOZÁS KAMARAI BEJELENTÉSE

Minden vállalkozásnak be kell jelentkeznie a székhelye szerinti Kereskedelmi és Iparkamarához. (A vállalkozás indításától számított 5 napon belül.)

A regisztrációt a székhelyed szerinti kamara weboldalán tudod megtenni. Azt, hogy melyik kamara tartozik a székhelyedhez, ezen az oldalon tudod megtalálni.

Kell az adószámod, egy jelszó, az alapadataid, (a rendszer automatikusan betölti a vállalkozásod adatait, a kapcsolattartó és az űrlapkitöltő adatait). Ezeket ellenőrizd le!

Add meg a vállalkozásod bankszámlaszámát, ahonnan majd az 5000 Ft-os hozzájárulást utalod a Kamarának, majd töltsd ki a vállalkozás honlap és e-mail címét.

A folyamat végén ki kell nyomtatnod a regisztrációs adatlapot, be kell küldened a feltüntetett címre (postán vagy emailben a regisztrációs lapon megadott email címre), és át kell utalnod az 5000 Ft kamarai hozzájárulást.

Bankszámla: alanyi adómentes (AAM) egyéni vállalkozóként nem kötelező vállalkozói bankszámlát nyitni, megfelel a lakossági folyószámlád is.

4. LÉPÉS: BEJELENTKEZÉS AZ IPARŰZÉSI ADÓ (“IPA” vagy “HIPA”) ALÁ

Az egyéni vállalkozás indítása során az egykapus rendszernek köszönhetően az iparűzési adó alá csak akkor kell bejelentkezni, ha valamilyen extra vagy kedvező adózási módot választunk. Például amennyiben a helyi iparűzési adó kapcsán a tételes (fix) adózást szeretnénk választani.

Ezt a székhelyedhez tartozó önkormányzat weboldalán található helyi “Iparűzési adó „Bejelentkezés/Változás bejelentés” adatlapon keresztül tudod megtenni (15 napon belül).

Ez egy bejelentési űrlap kitöltéséből és az űrlap az önkormányzat e-mail címére való elküldéséből áll. Az űrlapot az illetékes önkormányzat honlapjáról lehet letölteni.

A befizetési kötelezettségedről és a fizetés menetéről pedig e-mailben kapsz tájékoztatást a bejelentkezés után.

5. LÉPÉS: KERESKEDELMI TEVÉKENYSÉG BEJELENTÉSE AZ ÖNKORMÁNYZATNÁL

Ha a tevékenységed Webshop üzemeltetése – 479102 (csomagküldő, internetes kiskereskedelem), vagy bármilyen értékesítéssel (saját terméked, általad készített kézműves termékek értékesítése) foglalkozol, akkor az egyéni vállalkozásod megalapítása után a tevékenységedet be kell jelentened a székhelyed szerinti önkormányzathoz. Az önkormányzat honlapján találsz erre letölthető formanyomtatványt, amelyet kitöltve, majd beszkennelve a honlapon megadott e-mail címre kell visszaküldeni. (Érdemes előtte személyesen, telefonon, vagy e-mailben megkeresni az önkormányzati vállalkozási ügyintézőt, aki sok kellemetlenségtől megkímélhet a javaslataival…)

A vállalkozásod akkor tekinthető aktívnak, ha megjött a visszaigazolás az Ügyfélkaputól (adószám) és az Önkormányzattól is.

6. LÉPÉS: EGYÉNI VÁLLALKOZÁS SZÁMLÁZÁS

Az egyéni vállalkozásod működésének egyik legfontosabb pontja a számlázás lesz. Alkalmazd a Billingo vagy a Számlázz.hu számlázó rendszerét!

A regisztráció mindkét felületen ingyenes, a Számlázz.hu esetében ingyenes verzió is van, ami kezdetnek jó lesz.

2020. július 1-től az összes, belföldi adóalanyok közötti ügyletről adatot kell szolgáltatni a NAV felé, így az összes, belföldi vállalkozások számára kiállított számlát jelenteni kell. Ezt a számlázóban könnyedén meg tudod tenni, a NAV Online Számla adatkapcsolat létrehozásával.

Összefoglalva:

Ügyfélkapuddal online bejelentheted/ elindíthatod hivatalosan a vállalkozásodat. Ezután a vállalkozói adószámod birtokában elvégzed a kamarai regisztrációdat, bejelentkezel az iparűzési adó alá (ha kereskedelmi tevékenységet fogsz végezni, bejelented az önkormányzatnak), végezetül pedig választasz egy számlázó programot – és indulhat a pénzkeresés!

A vállalkozásod könyveléséhez, a havi szintű adminisztrációhoz és éves bevalláshoz azonban nem árt, ha szakértői segítséget veszel igénybe. Így mindig lesz, aki nemcsak képben van az aktuális határidőkkel és változásokkal, de el is végzi helyetted a “nemszeretem” feladatokat. A Proactive Bookkeeping ingyenes konzultációt kínál minden vállalkozónak! Ha a legszemernyibb kételyed is van afelől, hogy a vállalkozásodban minden tökéletesen rendben van-e, akkor ezt a lehetőséget nem érdemes kihagyni. Ezen a linken tudsz bővebben tájékozódni arról, hogy a Proab mentorált könyvelés szolgáltatása hogyan és miben különbözik egy hagyományos, hétköznapi könyvelői kapcsolattól.

Ne maradj le a friss hírekről!

A friss cikkeket, a legizgibb freelancer eseményeket és egyéb hasznos érdekességeket havonta 1x elküldjük a hírlevél feliratkozóinknak egy tartalmas, bullshit mentes emailben. Ha szeretnéd te is megkapni ezt a levelet havi 1x, itt iratkozz fel.